Pubblicate tutte le regole per il Modello 730/2025 che quest'anno prevede diverse novità.

Scarica qui il Modello e le istruzioni per presentare entro il 30 settembre la dichiarazione dei redditi.

Tra le novità figura il nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P., vediamo il dettaglio.

Modello 730/2025: novità per i redditi dominicali e agrari

Nel Modello 730/2025, per gli anni 2024 e 2025, è stato previsto un regime agevolato per i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali iscritti nella previdenza agricola.

In particolare, i suddetti redditi dominicali e agrari concorrono congiuntamente alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

L'agevolazione compete anche ai familiari coadiuvanti del coltivatore diretto purché appartenenti al medesimo nucleo familiare, siano iscritti nella gestione assistenziale e previdenziale agricola in qualità di coltivatori diretti e partecipino attivamente all’esercizio dell’impresa familiare.

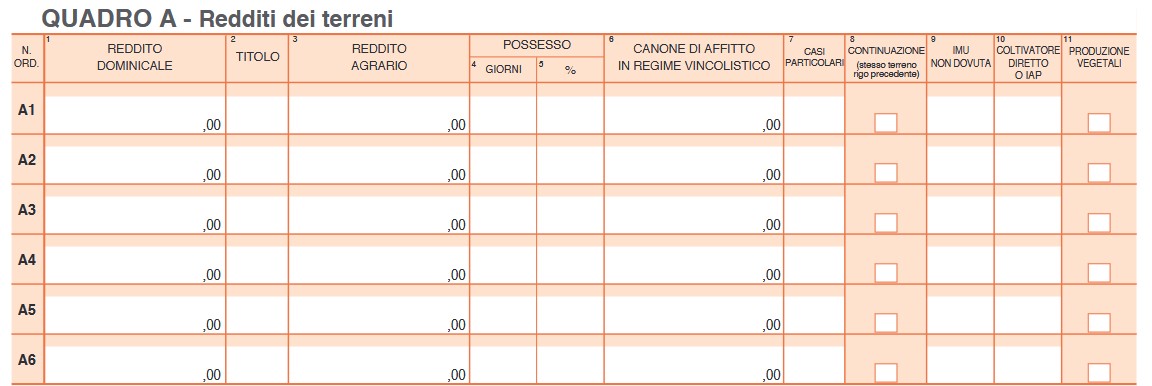

I redditi dominicali e agrari vanno indicati nel Quadro A del 730/2025:

Essi possono essere ricavati direttamente dagli atti catastali se la coltura praticata corrisponde a quella risultante dal catasto; se non corrisponde, vanno seguite le indicazioni contenute in Appendice alla voce “Variazioni di coltura dei terreni”.

I redditi dominicale e agrario delle superfici adibite alla funghicoltura, in mancanza della corrispondente qualità nel quadro di qualificazione catastale, sono determinati mediante l’applicazione della tariffa d’estimo più alta in vigore nella provincia dove è situato il terreno. Tale metodo si applica anche alle superfici adibite alle colture prodotte in serra.

Si precisa che l’attività di funghicoltura è considerata agricola se vengono rispettati i limiti di cui all’art. 32, comma 2, lett. b) e c) del Tuir.

Per ciascun terreno indicare i dati di seguito descritti:

- Colonna 1 (Reddito dominicale): indicare l’ammontare del reddito dominicale risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito dominicale delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento.

- Colonna 3 (Reddito agrario): indicare l’ammontare del reddito agrario risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito agrario delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento. La rivalutazione dei redditi dominicale e agrario sarà operata da chi presta l’assistenza fiscale, nella misura descritta nel precedente paragrafo “Rivalutazione dei redditi dei terreni”. In caso di conduzione associata, nella colonna 3 deve essere indicata la quota di reddito agrario calcolata in proporzione al periodo di durata del contratto e alla percentuale di partecipazione. Tale percentuale è quella che risulta da un apposito atto firmato sottoscritto da tutti gli associati, altrimenti le partecipazioni si considerano ripartite in parti uguali.

In caso di società semplici costituite per l’esercizio in forma associata di attività agricola con attività e redditi compresi nei limiti fissati dall’art. 32 del Tuir, i soci devono indicare le quote di partecipazione agli utili come risultano dall’atto pubblico o dalla scrittura privata autenticata di costituzione o da altro atto pubblico o scrittura autenticata di data anteriore all’inizio del periodo d’imposta. Se non sono determinate, le quote si presumono proporzionali ai conferimenti. - Colonna 2 (Titolo): indicare uno dei seguenti codici:

- ‘1’ proprietario del terreno non concesso in affitto;

- ‘2’ proprietario del terreno concesso in affitto in regime legale di determinazione del canone (regime vincolistico);

- ‘3’ proprietario del terreno concesso in affitto in assenza di regime legale di determinazione del canone (regime di libero mercato);

- ‘4’ conduttore del fondo (diverso dal proprietario) o affittuario;

- ‘5’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso;

- ‘6’ partecipante dell’impresa familiare agricola diverso dal titolare. Indicare nella colonna 3 la quota del reddito agrario imputata dall’impresa familiare. Il partecipante dell’impresa familiare che è anche proprietario del terreno deve riportare, secondo le regole ordinarie, reddito dominicale (colonna 1), giorni e percentuale di possesso;

- ‘7’ titolare dell’impresa agricola individuale non in forma di impresa familiare;

- ‘10’ socio di società semplice, in relazione al reddito dominicale e agrario non imponibile ai fini Irpef attribuito dalla società. Gli importi vanno indicati rispettivamente nelle colonne 1 e 3. Non vanno indicati giorni e percentuale di possesso;

- ‘11’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società che fruisce del

regime agevolato previsto per imprenditori agricoli professionali. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso e non va barrata la colonna 10. Se il proprietario del terreno o il conduttore del fondo è anche il titolare dell’impresa agricola individuale non in forma di impresa familiare, può essere indicato indifferentemente il codice 1 o 7, oppure 4 o 7.

- Colonna 4: indicare il periodo di possesso del terreno espresso in giorni (365 se per l’intero anno).

- Colonna 5: indicare la percentuale di possesso espressa in percentuale (100 se per intero).

- Colonna 6 (Canone di affitto in regime vincolistico): in caso di terreno dato in affitto in regime legale di determinazione del canone (regime vincolistico), indicare il canone risultante dal contratto, rapportato al periodo di colonna 4.

- Colonna 7 (Casi particolari): indicare uno dei seguenti codici:

- ‘2’ perdita per eventi naturali di almeno il 30 per cento del prodotto ordinario del fondo nell’anno, se il possessore danneggiato ha presentato denuncia all’ufficio del Territorio (ex ufficio tecnico erariale) entro tre mesi dalla data in cui si è verificato o, se la data non è esattamente determinabile, almeno 15 giorni prima dell’inizio del raccolto. In tale situazione i redditi dominicale e agrario sono esclusi dall’Irpef;

- ‘3’ terreno in conduzione associata;

- ‘4’ terreno dato in affitto per usi agricoli a giovani che non hanno ancora compiuto i quaranta anni, aventi la qualifica di coltivatore diretto o di imprenditore agricolo professionale o che acquisiscano tali qualifiche entro due anni dalla firma del contratto di affitto che deve avere durata uguale o superiore a cinque anni (vedi in Appendice la voce “Agevolazioni imprenditoria giovanile in agricoltura”);

- ‘6’ se ricorrono contemporaneamente le condizioni specificate al codice 2, al codice 4. Se nella colonna 7 è presente uno di questi codici, chi presta l’assistenza fiscale riconosce l’agevolazione e lo comunica nel riquadro riservato ai messaggi del modello 730-3.

- Colonna 8 (Continuazione): se nel corso del 2024 si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, acquisto o perdita della qualifica di coltivatore diretto o IAP, ecc.), occorre compilare un rigo per ogni situazione, indicando nella colonna 4 il relativo periodo. In questi casi, va barrata la casella di colonna 8 per indicare che si tratta dello stesso terreno del rigo precedente.

Se la percentuale di possesso del reddito dominicale è diversa da quella del reddito agrario, ad esempio nell’ipotesi in cui solo una parte del terreno è concessa in affitto e in alcune delle ipotesi indicate in Appendice alla voce “Società semplici e imprese familiari in agricoltura”, occorre compilare due distinti righi senza barrare la casella di colonna 8. - Colonna 9 (IMU non dovuta): barrare la casella se il terreno rientra tra le ipotesi di esenzione descritte nel paragrafo “Terreni esenti Imu”. In tali casi sul reddito dominicale del terreno sono dovute l’Irpef e le relative addizionali anche se il terreno non è affittato. Se i dati del singolo terreno sono esposti su più righi la casella di questa colonna va barrata solo sul primo dei righi compilati, in quanto

si riferisce all’intero periodo d’imposta. - Colonna 10 (Coltivatore diretto o IAP): barrare la casella nel caso di coltivatore diretto o di imprenditore agricolo professionale (IAP) iscritto nella previdenza agricola. Per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola, diversi dalle società che hanno esercitato l'opzione di cui all'articolo 1, comma 1093, della legge 27 dicembre 2006, n. 296, concorrono, considerati congiuntamente, alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

Se tale condizione è riferita solo ad una parte dell’anno è necessario compilare due distinti righi, barrando la casella “Continuazione”e la casella “Coltivatore diretto o IAP”; quest’ultima solo nel rigo relativo al periodo nel quale si è verificata tale condizione. Se nell’anno d’imposta si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, ecc.), la presente casella va barrata in tutti i righi per i quali sussiste la condizione agevolativa.

Il familiare del coltivatore diretto titolare di impresa agricola, può barrare la casella di colonna 10 se è iscritto alla gestione assistenziale e previdenziale agricola in qualità di coltivatore diretto e se appartiene allo stesso nucleo familiare del titolare dell’impresa agricola a cui partecipa attivamente.

- Colonna 11 (Produzione vegetali): barrare la casella qualora il rigo sia compilato per l’attività agricola diretta alla produzione di vegetali tramite l'utilizzo di immobili oggetto di censimento al catasto dei fabbricati, così come previsto dall’art. 32, comma 2, lett. b-bis) del Tuir.